Rozwój organizacji i infrastruktury

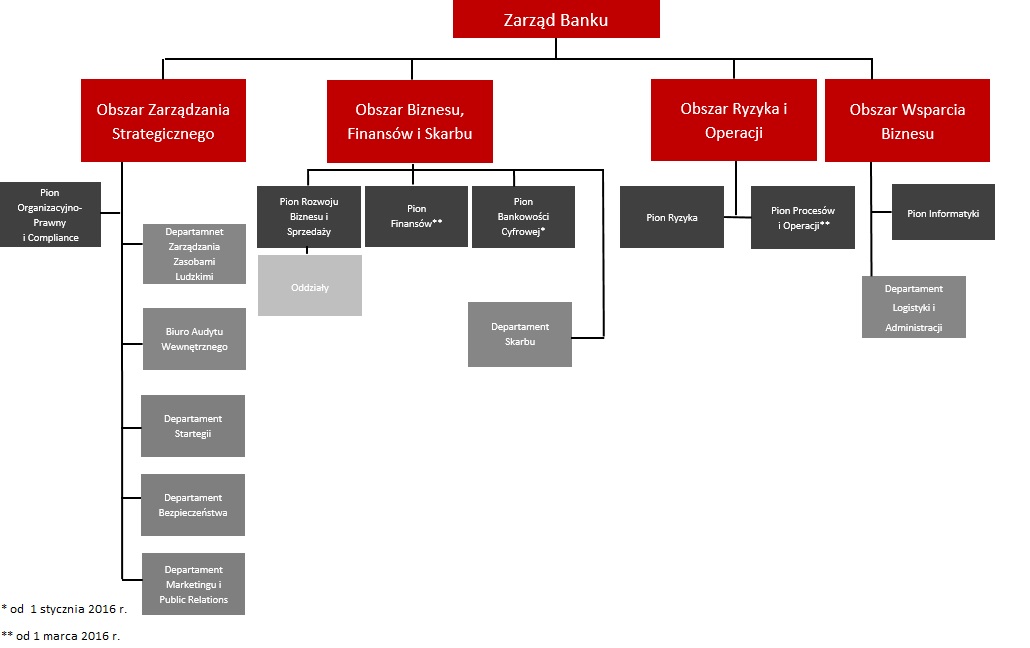

Struktura organizacyjna Banku

W 2015 roku struktura organizacyjna Banku została dostosowana do nowych zadań wyznaczonych przez strategię rozwoju Banku do końca 2018 roku, uwzględniając jednocześnie wymóg rozdzielenia funkcji nadzorczych i kontrolnych od obszaru biznesu.

W 2015 roku w ramach Banku działały cztery obszary, zarządzane przez poszczególnych Członków Zarządu Banku, tj.:

- Obszar Zarządzania Strategicznego,

- Obszar Biznesu, Operacji i Skarbu,

- Obszar Finansów i Ryzyka,

- Obszar Wsparcia Biznesu.

Od 1 marca 2016 roku w ramach Banku działają cztery obszary, zarządzane przez poszczególnych Członków Zarządu Banku, tj.:

- Obszar Zarządzania Strategicznego,

- Obszar Biznesu, Finansów i Skarbu,

- Obszar Ryzyka i Operacji,

- Obszar Wsparcia Biznesu.

Od 1 stycznia 2016 roku w ramach Obszaru Biznesu, Operacji i Skarbu zaczął funkcjonować Pion Bankowości Cyfrowej. Z dniem 1 marca 2016 roku Pion Finansów funkcjonuje w Obszarze Biznesu, Finansów i Skarbu (poprzednio w Obszarze Finansów i Ryzyka), Pion Procesów i Operacji funkcjonuje w Obszarze Ryzyka i Operacji (poprzednio w Obszarze Biznesu, Operacji i Skarbu.

Główne cele i zadania poszczególnych obszarów:

Obszar Zarządzania Strategicznego:

- Pion Organizacyjno – Prawny i Compliance: zapewnienie warunków do sprawnego funkcjonowania organów Banku, zapewnienie efektywnej obsługi prawnej w celu ochrony prawnej interesów Banku, zapewnienie bezpieczeństwa systemów teleinformatycznych oraz zasobów Banku, w tym organizacja rozwiązań zapewniających ciągłość działania Banku, zapewnienie bezpiecznego działania Banku oraz środków klientów poprzez przeciwdziałanie przestępczości i przeciwdziałanie praniu pieniędzy oraz finansowaniu terroryzmu.

- Departament Zarządzania Zasobami Ludzkimi: kształtowanie polityki kadrowej, szkoleniowej i socjalnej, zapewnienie należytej jakości kadr i kwalifikacji pracowników.

- Biuro Audytu Wewnętrznego: dbanie o szczelność i efektywność kontroli wewnętrznej.

- Departament Strategii: tworzenie i weryfikacja strategii Banku.

- Departament Compliance: zapewnienie efektywnego i skutecznego systemu zarządzania ryzykiem braku zgodności.

- Departament Marketingu i Public Relations: działania marketingowe oraz zapewnienie komunikacji wewnętrznej i zewnętrznej.

Obszar Biznesu, Finansów i Skarbu:

- Pion Rozwoju Biznesu i Sprzedaży: kształtowanie i realizowanie polityki sprzedaży detalicznej i instytucjonalnej produktów bankowych i produktów zewnętrznych, rozwój biznesu detalicznego i instytucjonalnego, organizacja efektywnej sieci sprzedaży detalicznych i instytucjonalnych produktów bankowych i produktów zewnętrznych, rozwijanie narzędzi CRM oraz analizy danych, poprzez zapewnienie informacji zarządczej za pośrednictwem Hurtowni Danych.

- Pion Finansów: realizowanie procesu planowania finansowego w Banku, monitorowanie realizacji planów finansowych, prowadzenie ksiąg rachunkowych, prowadzenie gospodarki własnej, zarządzanie strategiczne strukturą aktywów i pasywów oraz płynnością strukturalną Banku.

- Pion Bankowości Cyfrowej: obsługa klienta cyfrowego w zakresie zarządzania ofertą i rozwojem nowoczesnych kanałów dostępu.

- Departament Skarbu: zarządzanie płynnością bieżącą.

Obszar Ryzyka i Operacji:

- Pion Ryzyka: kształtowanie systemu zintegrowanego zarządzania ryzykiem oraz kapitałem wspierających realizację strategii oraz utrzymanie przyjętego poziomu apetytu na ryzyko, tworzenie strategii zarządzania ryzykiem powiązanej ze strategią Banku, tworzenie polityki Banku w zakresie ryzyka kredytowego, kształtowanie efektywnego systemu monitoringu ryzyka, restrukturyzacji i windykacji.

- Pion Procesów i Operacji: tworzenie procesów oraz obsługi usług, zapewnienie pożądanego pakietu usług i produktów bankowych oraz innowacyjnych rozwiązań funkcjonalnych i technologicznych, niezbędnych do realizacji celów biznesowych zapewnienie efektywnego nadzoru nad umowami pomiędzy Bankiem insourcerami w zakresie realizacji czynności operacyjnych oraz opracowywanie, wdrażanie oraz raportowanie na potrzeby Banku wskaźników operacyjnych jak również koordynacja działań Banku w zakresie realizacji inwestycji kapitałowych, udział w procesie sprzedaży detalicznych produktów kredytowych, detalicznych produktów kredytowych zabezpieczonych hipotecznie, mikroprzedsiębiorstw oraz produktów kredytowych dla klientów instytucjonalnych realizowanych w poszczególnych kanałach dystrybucji, w zakresie podejmowania decyzji kredytowych, zapewnienie realizowania operacji i rozliczeń w obrocie dewizowym i rozliczeń transakcji zawieranych przez Departament Skarbu.

Obszar Wsparcia Biznesu:

- Pion Informatyki: utrzymanie infrastruktury i systemów informatycznych na właściwym poziomie oraz rozwój systemów informatycznych zgodnie z oczekiwaniami klientów wewnętrznych.

- Departament Logistyki i Administracji: wykonywanie usług administracyjnych i logistycznych dla Banku.

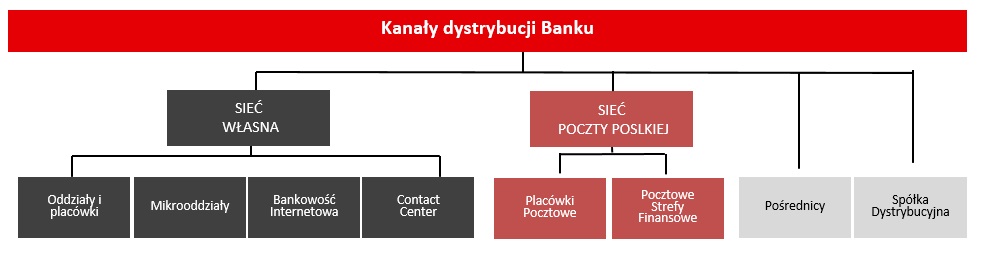

Kanały dystrybucji produktów bankowych

Bank Pocztowy posiada rozbudowaną sieć sprzedaży, która składa się z:

- sieci własnej Banku, tj. oddziału, placówek, w tym Placówek Agencyjnych, Mikrooddziałów, kanałów bankowości internetowej oraz Contact Centre,

- sieci Poczty Polskiej,

- sieci dystrybucji Spółki Dystrybucyjnej,

- pośredników.

Poniższe zestawienie przedstawia podział kanałów dystrybucyjnych Banku.

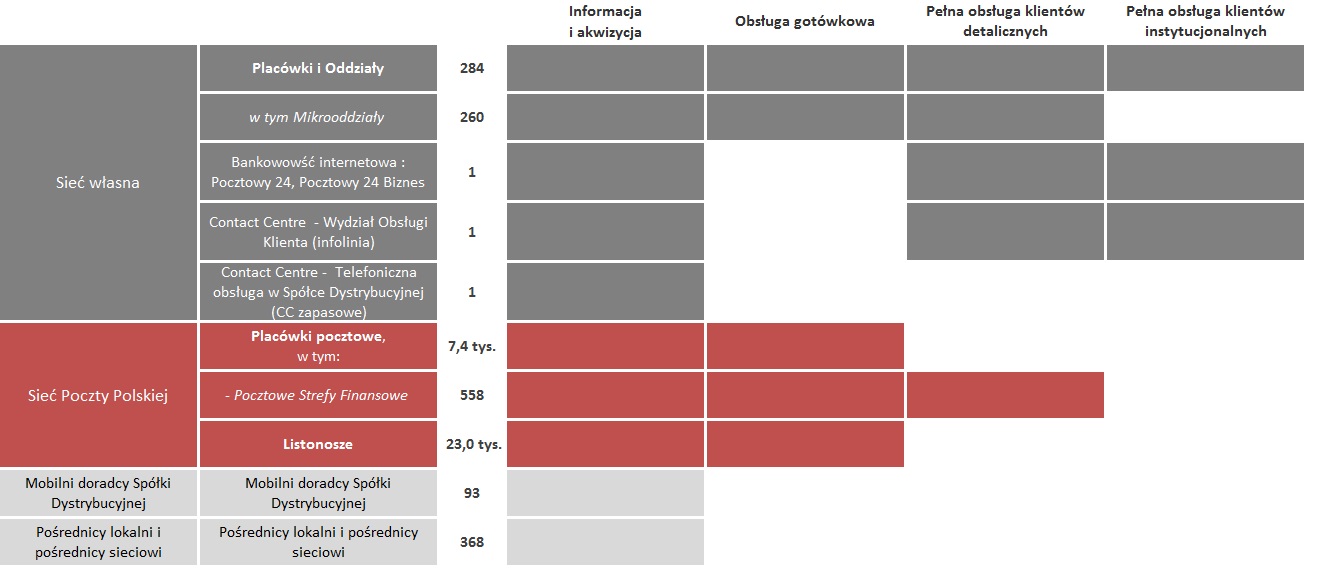

Na koniec 2015 roku Bank posiadał własną sieć dystrybucji obejmującą 284 jednostki, w tym: 1 oddział, 23 Placówki (w tym 3 Placówki Agencyjne) oraz 260 Mikrooddziałów. W wyniku przeprowadzonych analiz nad efektywnym rozmieszczeniem placówek, biorąc pod uwagę osiągane przez nie wyniki a także faktyczne potrzeby klientów, w ciągu 2015 roku liczbę placówek zmniejszono o 9 jednostek. Działania skierowane na wzrost efektywności sieci sprzedaży będą kontynuowane w kolejnych okresach, w efekcie których można będzie się spodziewać dalszych realokacji niektórych placówek do bardziej atrakcyjnych pod względem biznesowym lokalizacji oraz dalszej rewitalizacji sieci. Proces rewitalizacji sieci placówek wynika między innymi z przyjętej przez Bank nowej Bankowej Księgi Standardów oraz nowej strategii. W 2015 roku zrewitalizowano Placówki w Elblągu i we Wrocławiu.

W 2015 roku uruchomiono kolejne dwie placówki Agencyjne Banku Pocztowego: w lutym 2015 roku w Sosnowcu i we wrześniu 2015 roku w Rybniku. Placówki Agencyjne uruchamiane są w galeriach handlowych i posiadają pełną funkcjonalność Placówki Banku oraz częściową funkcjonalność Placówki Pocztowej. Otwarte są 7 dni w tygodniu w godzinach pracy galerii handlowej. Bank posiada podpisaną umowę z Partnerem, który prowadzi placówkę oraz we własnym zakresie zatrudnia pracowników. Pierwsza tego typu jednostka została uruchomiona w 2014 roku w Bełchatowie.

Sieć tradycyjnych kanałów dystrybucji Banku Pocztowego w podziale na województwa:

|

Sieć własna Banku Pocztowego na dzień 31.12.2014 r.

|

Sieć własna Banku Pocztowego na dzień 31.12.2015 r.

|

Bank rozwija również internetowe kanały dystrybucji. Klienci indywidualni mogą korzystać z systemów bankowości internetowej Pocztowy24, podczas gdy klienci instytucjonalni z systemu bankowości internetowej Pocztowy24 Biznes. Contact Centre jest systemem bankowości telefonicznej, który umożliwia klientom dostęp do rachunku i innych usług bankowych przez telefon lub przez komunikatory internetowe. W 2015 roku w Contact Centre zatrudnionych było 55 konsultantów. W ciągu 2015 roku odebrali oni 900 000 połączeń od klientów, odpisali na 86 000 maili, rozmawiali z klientami przez czat 12 000 razy.

Ponadto produkty Banku są dystrybuowane przez sieć mobilnych doradców Spółki Dystrybucyjnej. Spółka Dystrybucyjna na podstawie umowy agencyjnej z Bankiem, koordynuje współpracę mobilnych doradców kredytowych, którzy sprzedają oferowane przez Bank produkty hipoteczne, kredyty gotówkowe i produkty dla mikroprzedsiębiorstw. Doradcy prowadzą sprzedaż w ramach prowadzonej przez siebie działalności gospodarczej i działają na terenie całego kraju. W ramach współpracy Spółka Dystrybucyjna umożliwia doradcom korzystanie z biur typu back-office zlokalizowanych w 10 miastach: Warszawie, Gdańsku, Gdyni, Bydgoszczy, Olsztynie, Katowicach, Łodzi, Poznaniu, Krakowie i Wrocławiu. Doradcy pozyskują klientów na rzecz Banku głównie w oparciu o własne kontakty handlowe. Na koniec 2015 roku Spółka Dystrybucyjna współpracowała z 93 doradcami.

Ponadto Bank świadczy usługi finansowe korzystając z sieci sprzedaży Poczty Polskiej (urzędy pocztowe i filie, łącznie 4 659 placówek oraz 558 Pocztowych Stref Finansowych). Produkty Banku są również dystrybuowane za pośrednictwem 23 tys. listonoszy. Tak rozbudowana sieć zapewnia dostęp do produktów i usług Banku na terenie całego kraju.

Poniżej wizualizacja placówek wg nowego standardu.

Poniżej wizualizacja Placówek Partnerskich.

W placówkach Banku, których powierzchnia wynosi średnio mniej niż 60 m2, zatrudnionych jest od 6 do 12 pracowników (za wyjątkiem oddziału Banku, w którym zatrudnionych jest 14 pracowników, a którego powierzchnia wynosi 330 m2). Powierzchnia większości Mikrooddziałów, które są zlokalizowane głównie na powierzchni należącej do Poczty Polskiej, wynosi średnio od 10 do 20 m2, a pracuje w nich od 2 do 3 pracowników. Rozwijając sieć Mikrooddziałów, Bank jednocześnie rozpoczął proces konwersji Mikrooddziałów 2-osobowych na Mikrooddziały z 3 pracownikami. Proces ten jest dokonywany przede wszystkim dla zapewnienia dłuższego czasu pracy w ciągu dnia tego typu jednostek, zapewnienia większej zastępowalności (a tym samym zwiększenia ciągłości operacyjnej) oraz zwiększenia potencjału sprzedażowego.

Placówki Agencyjne Banku zlokalizowane są w galeriach handlowych i zajmują powierzchnię mniejszą niż 80 m2. W Placówkach Agencyjnych zatrudnionych jest od 3 do 5 pracowników.

Pocztowe Strefy Finansowe, zlokalizowane na powierzchni należącej do Poczty Polskiej, zajmując powierzchnię od 7 do 15 m2 i zatrudnionych jest w nich od 1 do 2 pracowników (pracodawcą osób zatrudnianych w tych placówkach jest Poczta Polska) dedykowane są wyłącznie do sprzedaży usług finansowych. Pocztowe Strefy Finansowe na koniec 2015 roku wyniosła 558.

Zakres usług świadczonych przez poszczególne kanały dystrybucji produktów i usług Banku Pocztowego

Projekty rozwojowe

W 2015 roku Grupa poniosła nakłady inwestycyjne na projekty rozwojowe w wysokości 22,6 mln zł. Były one dwukrotnie wyższe niż w 2014 roku, kiedy to wyniosły 11,1 mln zł. W dużym stopniu było to związane z planami Banku dotyczącymi wdrożenia nowej platformy bankowości mobilnej i internetowej EnveloBank. Ponadto, zrealizowane inwestycje w większości dotyczyły obszaru informatyki w zakresie modernizacji i rozwoju podstawowych elementów środowiska informatycznego jak również optymalizację procesów back-office i sprzedażowych. Część środków przeznaczono także na rozwój sieci tradycyjnych placówek.

Nakłady inwestycyjne Grupy w 2015 roku przeznaczono na następujące projekty rozwojowe:

Rozwój usług cyfrowych

- Wśród kluczowych projektów strategicznych na 2016 rok jest uruchomienie EnveloBanku - nowej marki cyfrowej Banku Pocztowego, odpowiadającej na potrzeby mobilnych klientów. Jednocześnie jest największym projektem realizowanym w Banku w kontekście liczby elementów składowych projektu oraz zaangażowania zasobów osobowych i finansowych. Już w 2015 roku Bank podjął szereg inicjatyw w celu przygotowania do wdrożenia nowej marki, w tym między innymi przygotowanie rozwiązania technicznego oraz oferty produktowej i usługowej dla klientów. Szczegółowe informacje zostały opisane w rozdziale 11.3 Nowa marka cyfrowa – EnveloBank.

Rozwój elektronicznych kanałów dystrybucji

- Nowa platforma WWW dla klientów detalicznych i instytucjonalnych.

W 2015 roku nastąpił dalszy rozwój nowej platformy internetowej dla klientów detalicznych i instytucjonalnych Pocztowy24. Do wdrożonej platformy Pocztowy24 wprowadzono pakiet zmian oraz ulepszeń. Wydanie produkcyjne odbyło się w lipcu 2015 roku i było zsynchronizowane z instalacją Systemów Front End oraz CRM. - Nowa strona www.pocztowy.pl

Nadrzędnym celem projektu zrealizowanego w 2015 roku było oddanie do użytku klientom Banku w pełni funkcjonalnego, dostępnego na wszystkich typach urządzeń przenośnych, nowoczesnego serwisu informacyjnego www.pocztowy.pl. - Kredyt on-line

Podstawowym celem projektu Kredyt on-line jest zwiększenie sprzedaży kredytów konsumpcyjnych poprzez utworzenie nowego kanału, utrzymanie wysokiego poziomu standardów na tle konkurencji, pozyskanie nowego segmentu klientów i związane z tym możliwości dalszych działań x-sellingowych. Kredyt on-line wpisuje się w przyjętą przez Bank Pocztowy strategię rozwoju oferty detalicznej w latach 2015-2018. Jako produkt całkowicie cyfrowy, kredyt on-line powiększy gamę produktów oferowanych w ramach EnveloBanku. - Przelewy natychmiastowe

Wdrożenie przelewów natychmiastowych, nowego produktu w ofercie Banku, podyktowane jest przede wszystkim poprawą atrakcyjności oferty dla klientów zdalnych. Przelew natychmiastowy umożliwi klientom Banku posiadającym rachunek bieżący realizację szybkich przelewów w zakładanym czasie 20 minut. Wdrożenie pozwoli na dostosowanie oferty Banku do standardów rynkowych w obszarze płatności natychmiastowych.

IT i Operacje

- Wdrożenie Front-Endu w placówkach Poczty Polskiej S.A.

Projekt ten jest kontynuacją projektu wdrażania aplikacji Front-End w Placówkach Banku, a jego głównym celem jest wdrożenie nowego rozwiązania technologicznego w placówkach Poczty Polskiej, które umożliwi: rozszerzenie zakresu produktów i usług oferowanych klientom za pośrednictwem placówek pocztowych, udostępnienie produktów i usług we wszystkich placówkach pocztowych oraz usprawnienie i przyspieszenie procesu sprzedaży produktów Banku Pocztowego, a także obsługi posprzedażowej klientów Banku.

Korzyści:

- dostęp do największej stacjonarnej sieci obsługi,

- obsługa w tym samym standardzie i aplikacji zarówno w Banku jak i na Poczcie,

- dostęp on-line w Urzędach Pocztowych do wszystkich usług Banku, jak np. wpłaty i wypłaty gotówki, przelewy i zlecenia, założenie lokat czy dopisanie pełnomocnika,

- jedna technologia – Front-End zastępuje wszystkie dotychczas używane technologie, dzięki czemu pracownicy Banku i Poczty obsługują klientów w tej samej aplikacji,

- prosto i szybko – placówki Banku wystawiają dyspozycje z kodem kreskowym, co do minimum skraca proces rejestracji operacji gotówkowych w okienku kasowym oczty Polskiej,

- centralizacja – rozliczenia pomiędzy Bankiem a Pocztą w zakresie zastępczej obsługi gotówkowej zostały w pełni zautomatyzowane i nie wymagają obsługi w placówce Banku,

- nowe możliwości – pracownicy Poczty wraz z Front-Endem otrzymali możliwość obsługi posprzedażowej kart i kredytów.

Projekty związane z operacyjną działalnością Banku

- Budowa systemu zarządzania relacjami z klientami – CRM (Customer Relationship Management).

Głównym celem projektu jest dostarczenie kompleksowych rozwiązań w zakresie CRM integrujących wszystkie kanały komunikacji oraz systemy wspierające sprzedaż, co pozwoli na wypracowanie mechanizmów gromadzenia informacji o klientach i przygotowania dla nich specjalnej oferty dostępnej w preferowanym kanale dystrybucji. Oferta dostępna będzie za pośrednictwem doradcy poprzez narzędzie CRM, w kanałach zdalnych w IVR oraz serwisie internetowym poprzez integrację systemów w ramach projektu. Dzięki temu zostanie zbudowana trwała, korzystna dla obu stron relacja. Wszystkie działania w obszarze x-sell pozwolą na zwiększanie aktywności i uproduktowienia klientów oraz wzrost przychodów w obszarze bankowości detalicznej.

- Upgrade systemu workflow (Ferryt)

Celem projektu jest umożliwienie urzeczywistnienia idei:

– „prosta bankowość” poprzez uproszczenie interfejsów użytkowników, skrócenie czasów procesowania wniosków,

– „dostępn@ bankowość” poprzez zwiększenie możliwości składania wniosków o produkty i usługi.

- Realizacja projektu zwiększy również stabilność platformy co niesie za sobą mniejsze ryzyko niedostępności. Jest to istotny element przy realizacji strategii Banku zakładającej rozwój kanałów zdalnych oraz dostępności usług Bankowych 24/7.

- Unowocześnienie Hurtowni Danych i MIS

Nadrzędnym celem Projektu jest wsparcie dla pionów biznesowych poprzez dostarczanie terminowej, przystępnej i wiarygodnej informacji wspierającej realizację celów rynkowych i finansowych. Cel ten będzie realizowany poprzez rozwój metodologii controllingowych, unowocześnienie i rozbudowę Hurtowni Danych oraz narzędzi Systemu Informacji Zarządczej.

- Cykl Życia Klienta

Realizacja projektu skoncentrowana została wokół obszaru Zarządzania Cyklem Życia Klienta, którego sednem jest dobór odpowiednich kanałów, komunikatów oraz istniejącej oferty kredytowej Banku do odpowiednio wyselekcjonowanej grupy klientów.

Przygotowanie i wdrożenie strategii pozwoli na precyzyjne dopasowanie produktów kredytowych oferowanych przez Bank do potrzeb klienta detalicznego; przez co wzrośnie jego uproduktowienie oraz pozwoli na wygenerowanie korzyści finansowych.

Dodatkowo Grupa realizowała projekty z obszaru bezpieczeństwa polegające na wdrożeniu systemu SIEM (Security Information and Event Management) w celu efektywnego zarządzania ryzykiem operacyjnym IT, system DLP (Data Loss Protection) i MDM (Mobile Device Management) poprawiających bezpieczeństwo informacji oraz system Antyfraudowy I AML (Anti-Money Laundering) związany z ograniczeniem wystąpienia ryzyka przestępstw na szkodę Banku oraz dalsze działania w zakresie przeciwdziałania praniu pieniędzy oraz finansowaniu terroryzmu.